Lorsque vous investissez vos capitaux dans des placements financiers (assurance-vie, contrat de capitalisation, Plan d’Épargne Retraite…), vous avez la possibilité d’investir sur les marchés financiers grâce à des fonds d’investissement. Ces derniers, dirigés par des sociétés de gestion, collectent l’argent des épargnants pour les investir sur différentes classes d’actifs.

Chaque fonds d’investissement applique sa propre gestion, que ce soit en matière de sélection des titres ou de répartition géographique et sectorielle.

Focus sur les actions

Pourtant délaissées par la majorité des Français, les actions, sur une longue période, représentent la classe d’actif la plus performante. L’indice CAC40 dividendes réinvestis par exemple, offre un rendement annualisé d’environ 9% depuis 1987. C’est davantage pour le S&P500, indice boursier américain, avec une performance d’environ 11%.

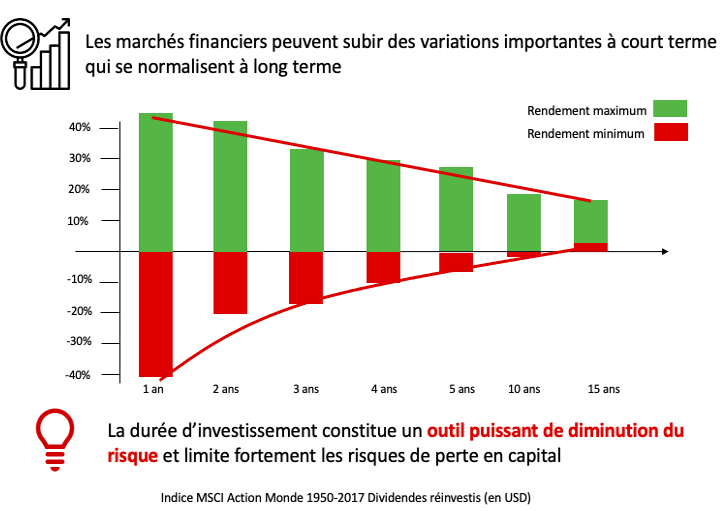

À l’image de la crise des subprimes en 2008, ou plus récemment avec la crise du Covid-19 en 2020, les marchés actions subissent des corrections majeures et des phases de volatilités importantes. Néanmoins, ces phases de baisse de court terme s’inscrivent dans une tendance de fond haussière sur le long terme. Les marches ne montent jamais en ligne droite et l’illustration ci-après clarifie mes propos :

Par ailleurs, on constate l’importance des dividendes dans la performance globale du CAC40. En se référant à la courbe rouge (sans dividende), ce graphique donne l’impression que le CAC 40 est neutre à long terme. Le point de 2007 a été de nouveau dépassé en… 2021 ! Pourtant, la courbe bleue (avec dividendes) a fière allure. Elle s’inscrit dans une belle tendance haussière de long terme.

Pour éviter de subir une perte en capital et s’appuyer sur la hausse structurelle des marchés actions, il convient d’adopter 3 bonnes pratiques. Elles vous permettront d’améliorer la rentabilité de vos contrats.

Adopter un horizon d’investissement long terme

Il est impératif d’être investi sur le long terme afin d’éviter de sortir du marché « au plus mauvais moment ». Historiquement, les marchés action ont toujours connu des phases de corrections (-10% de baisse par rapport au point haut) et des krachs boursiers (-20% de baisse). Mais ceux-ci ont systématiquement été suivis par des phases de rebonds importants.

Toutefois, les marchés sont plus volatiles sur de courtes périodes. Ainsi, vos perspectives de gains peuvent être significatives, mais vos pertes le seront également. On constate historiquement que plus l’horizon d’investissement est important et plus la volatilité s’atténue avec le temps. Respecter cette première bonne pratique vous évitera bien des déconvenues et vous assurera d’être presque toujours gagnant.

Pour des horizons d’investissement court, d’autres solutions comme les livrets, les comptes épargne, où les fonds monétaires doivent être privilégiés.

Diversifier vos placements

L’assurance-vie ou le PER vous offre un univers d’investissement extrêmement large. Diversifier ces placements, c’est se prémunir contre une baisse considérable de son portefeuille. Bien que, lors d’un fort mouvement de baisse, l’ensemble des classes d’actifs en subiront les conséquences, certaines baisseront moins brutalement que d’autres. L’immobilier par exemple, a cette faculté d’amortir les phases de volatilité importantes.

On parle alors de corrélation entre les classes d’actifs. Plus la corrélation est forte et plus les titres qui composent le portefeuille baisseront en même temps. Il conviendra ainsi d’établir un portefeuille avec des fonds ayant une faible corrélation entre eux.

Par ailleurs, diversifier son portefeuille donne l’occasion d’aller chercher des opportunités de marché. Par exemple, se positionner sur des secteurs d’activités porteurs pour l’avenir (les énergies renouvelables, l’intelligence artificielle) ou encore être investi sur des zones géographiques en forte croissance économique. Néanmoins, toujours avoir à l’esprit que plus le rendement est important et plus les risques le sont aussi.

Il existe différentes sources de diversification possibles :

Par classes d’actifs

- Actions : Les fonds prennent des participations dans des sociétés cotées en bourse. En tant qu’actionnaires, elles encaissent des dividendes. On trouve des fonds actions Monde, Europe, pays émergents, petite et moyenne capitalisation, thématiques, etc.

- Obligations : les fonds obligataires investissent dans des titres de créances émis par des emprunteurs (État, société, etc.). En contrepartie, ils perçoivent un coupon fixé lors de l’émission de l’obligation. Il convient de distinguer les fonds dits de « qualité » (investment grade) qui investissent auprès d’emprunteurs jugés solides et viables (France, Allemagne, USA, LVMH, l’Oréal) et les fonds « High Yield » (haut rendement). Ces derniers, en contrepartie d’une meilleure rentabilité, prêtent à des débiteurs moins solvables (entreprises endettées, États dont la solidité financière inquiète les investisseurs). Néanmoins, cette classe d’actif souffre des politiques monétaires actuellement en place et offre des rendements faibles.

- Matières premières et métaux précieux. Comme son nom l’indique, ces fonds investissent dans des entreprises qui œuvrent dans le domaine de l’énergie (pétrole, gaz), de l’or (les minières par exemple), de l’argent, du cuivre, du palladium, etc. Ce sont des fonds plus risqués qui sont extrêmement sensibles à la conjoncture économique et donc à la demande mondiale. Ces fonds sont intéressants dans une phase d’inflation, car ils sont considérés comme des actifs réels.

- Immobiliers. S’agissant des fonds immobiliers, il s’agit souvent de parts de SCPI, d’OPCI (mixte entre immobilier et marchés financiers) et surtout de SCI. Ces dernières ont la particularité d’être investies en immobilier via des immeubles détenus en direct ou via des prises de participation dans d’autres SCI. L’avantage de ce type de fonds est qu’il offre un rendement très intéressant au regard du faible risque que constitue l’immobilier (entre 4 et 6% pour les SCI que je propose). Enfin, l’immobilier est considéré comme acyclique c’est-à-dire qu’il est peu corrélé à l’environnement macroéconomique.

- Private equity. Il correspond à des fonds d’investissement qui utilisent l’argent des épargnants pour investir dans des sociétés non cotées en bourse. Ce sont le plus souvent des sociétés en forte croissance qui cherchent à lever des capitaux pour accroître leur développement.

- Produit structuré. Ce sont des produits contractuels au sein desquels existe une protection de votre capital à hauteur d’une barrière de protection (-40% par exemple) en contrepartie de gains connus et capés à l’avance (7% maximum par exemple). L’évolution du produit structuré dépendra du sous-jacent, c’est-à-dire le titre financier ou l’indice (CAC40) que choisira le structureur pour monter le produit. Autrement dit, votre capital est protégé en cas de baisse des marchés et les gains se cumulent jusqu’au moment où le produit aura retrouvé son niveau initial.

Il existe certains fonds dits « patrimoniaux » ou « flexibles ». Ceux-ci vont modifier plus ou moins régulièrement la composition du portefeuille et faire varier le poids entre actions, obligations et liquidité. Cette gestion active dépend du contexte économique et financier, des opportunités de marché et des convictions des gérants de fonds.

Par zones géographiques

Europe, États-Unis, Asie, marchés émergents, pays nordiques, etc. L’ouverture d’investissement est extrêmement large permettant ainsi de capter les performances de certaines zones géographiques en forte croissance (Asie du Sud par exemple). Cette diversification peut avoir beaucoup du sens au regard des cycles économiques dans lesquels ces zones se trouvent. Néanmoins, ces marchés sont plus volatiles et souffriront davantage en cas de crise économique et financière. Les investisseurs chercheront à déplacer leurs capitaux vers des actifs de qualités « fly to quality » (USA, zone Euro, etc.)

Par secteurs d’activités

Il peut s’agir de la santé, la technologie, l’eau, les mines d’or, la robotique, la santé, l’intelligence artificielle, le tourisme spatial. Pour vous apporter de la visibilité, un fonds thématique eau cherchera à capter les opportunités d’investissement dans tous les domaines du secteur mondial de l’eau. Ce peut être la distribution d’eau, la technologie de l’eau ou encore les services environnementaux.

Par ailleurs, les secteurs d’activités ont une sensibilité différente en fonction du cycle économique dont il est question. Les secteurs dits défensifs auront tendance à « surperformer » le marché en cas de crise. En effet la population ne s’arrêtera pas de consommer des produits de première nécessité ou encore de se soigner. À l’inverse, lors d’une phase de forte croissance économique, les entreprises cycliques (automobiles, consommation discrétionnaire, matières premières, industries, etc.) connaîtront de meilleures performances. De fait, ces entreprises sont dépendantes de la demande mondiale et verront leurs chiffres d’affaires augmenter.

Les possibilités de diversification sont nombreuses. Elles vous aideront à améliorer la rentabilité de votre contrat tout en diminuant le risque de perte en capital.

L’investissement progressif

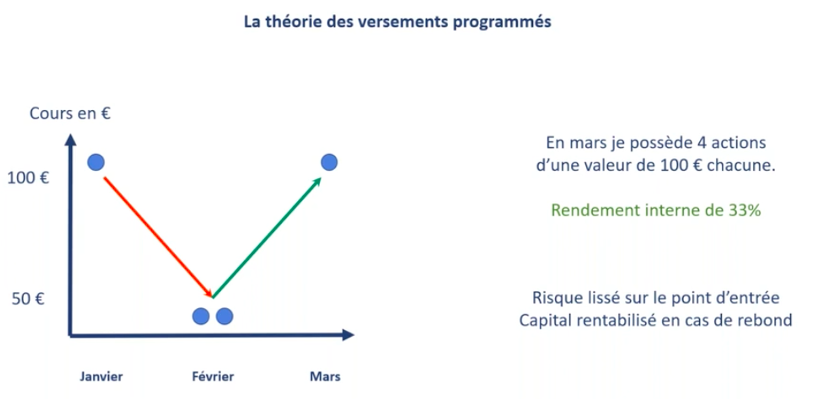

Investir de manière progressive vous affranchira de connaître le meilleur moment pour investir. En bourse, il n’y a pas de meilleur ou de moins bon moment pour investir. Personne ne peut prédire comment les marchés évolueront. Finalement, investir lorsque les marchés sont baissiers, s’est vous permettre de lisser votre prix de revient et compter sur la reprise des marchés pour booster le rendement de votre contrat. Investir quand les marchés sont haussiers, s’est profité de la tendance haussière des marchés pour faire des gains. Historiquement, l’investissement progressif est le meilleur moyen pour faire grossir votre épargne petit à petit. Nous l’avons vu, les marchés actions sont structurellement haussiers sur le long terme.

Prenons un exemple pour illustre ce phénomène : un investisseur dispose de 300 €. Il se demande de quelle manière il pourrait les investir : en une fois ou en plusieurs fois ? La part vaut 100 €.

Le 1er mois il achète 3 parts à 100 € soit 300 €. Le 2ème mois, les marchés chutent de 50%, ces parts valent plus que 150 €. Le 3ème mois, les marchés gagnent 100%, soit 300 €. Notre investisseur s’est fait peur mais n’a pas fait fructifier son capital. Il a juste récupéré sa mise initiale.

Si notre investisseur avait investi en trois fois, il aurait eu, le 1er mois, une part à 100 €. Le deuxième mois, puisqu’il a toujours 100 € à placer et que les marchés ont baissé de 50%, il peut acheter 2 parts à 50 €. Enfin, le mois suivant, il achète 1 part à 100 € car les marchés ont doublé. Conclusion : notre investisseur dispose maintenant de 400 € (300 € de capital + 100 € d’intérêts) soit un taux de rendement interne (TRI) de 33%. Son gain s’est matérialisé grâce à la baisse puis au fort rebond des marchés.

Je pense que vous voyez maintenant l’importance de lisser ses entrées sur les marchés financiers. Bien entendu, mon exemple est grossier et illustre simplement le principe de l’investissement progressif. Investir sur les marchés financiers lorsqu’ils baissent peut être psychologiquement éprouvant. Il n’en reste pas moins redoutable en cas de rebond. Bien qu’il faut savoir rester patient, le fait de « moyenner à la baisse » vous aura permis d’une part de retrouver votre mise de départ plus rapidement et d’autre part d’améliorer la rentabilité de votre contrat.

L’adage du célèbre investisseur Warren Buffet « le marché boursier est un moyen de transférer l’argent des impatients aux patients » prend alors tout son sens.